Novosti

21.04.2020.

Odgoda plaćanja dospjele obveze poreza na dodanu vrijednost za vrijeme posebnih okolnosti

Epidemija COVID-19 utječe na poslovanje brojnih poslovnih subjekata, stoga je donesen niz mjera kojima se nastoji pozitivno utjecati na likvidnost poslovnih subjekata, razinu gospodarske aktivnosti te očuvanje radnih mjesta. Jedna od tih mjera je i odgoda plaćanja dospjele obveze poreza na dodanu vrijednost, koja vrijedi za vrijeme trajanja posebnih okolnosti.

1. Uvod

Opći porezni zakon (Nar. nov., br. 115/16, 106/18, 121/19, 32/20 i 42/20 - u nastavku teksta: OPZ) predstavlja zajedničku osnovu poreznog prava Republike Hrvatske i njime su uređene sve bitne značajke porezno-pravnog odnosa. Nastankom posebnih okolnosti tijekom epidemije COVID-19, pojavila se potreba poreznim propisom definirati što su posebne okolnosti te koja porezna pravila vrijede za to vrijeme. Stoga je donesen Zakon o dopuni Općeg poreznog zakona (Nar. nov., br. 32/20), koji je stupio na snagu 20. ožujka, a kojim je propisano da posebne okolnosti podrazumijevaju događaj ili određeno stanje koje se nije moglo predvidjeti i na koje se nije moglo utjecati, a ugrožava život i zdravlje građana, imovinu veće vrijednosti, znatno narušava okoliš, narušava gospodarsku aktivnost ili uzrokuje znatnu gospodarsku štetu. Istim Zakonom propisano je da se ovlašćuje ministar financija da uskladi Pravilnik o provedbi Općeg poreznog zakona s novopropisanom odredbom. Pravilnik o dopunama Pravilnika o provedbi Općeg poreznog zakona (Nar. nov., br. 35/20) donesen je i stupio je na snagu 24. ožujka 2020., a njime je propisana provedba postupka plaćanja poreza u posebnim okolnostima. S obzirom na to da je velik broj poreznih obveznika zatražio mjere plaćanja poreza te radi daljnjih mjera pomoći, donesen je još jedan Zakon o dopuni Općeg poreznog zakona (Nar. nov., br. 42/20) koji je stupio na snagu 8. travnja 2020. te vezano uz to, Pravilnik o izmjenama i dopunama Pravilnika o provedbi Općeg poreznog zakona (Nar. nov., br. 43/20), kojim se usklađuju odredbe Pravilnika s odredbama toga Zakona, i koji je stupio na snagu 9. travnja 2020. Navedenim je Pravilnikom, između ostaloga, uređena mogućnost odgode plaćanja poreza na dodanu vrijednost (u nastavku teksta: PDV), o čemu više donosimo u nastavku.

2. Uvjeti za odgodu plaćanja PDV-a

Pravilnikom o provedbi Općeg poreznog zakona (Nar. nov., br. 45/19, 35/20 i 43/20 - u nastavku teksta: Pravilnik) propisana je mogućnost odgode plaćanja poreza na dodanu vrijednost pod određenim uvjetima, koje donosimo u nastavku. Odredbom članka 71.c Pravilnika propisano je da se mogućnost odgode plaćanja dospjele obveze PDV-a odnosi na poreznog obveznika PDV-a koji poreznu osnovicu utvrđuje prema obavljenim isporukama te koji nema porezni dug veći od 200,00 kuna, koliko iznosi najmanji trošak ovršnog postupka.

Smatrat će se da taj porezni obveznik, sukladno članku 71.d Pravilnika, nije u mogućnosti platiti dospjele porezne obveze u sljedećim slučajevima:

- ako ima pad prihoda/primitaka u mjesecu koji prethodi mjesecu podnošenja zahtjeva za mjere plaćanja poreza najmanje 20 % u odnosu na isti mjesec prethodne godine ili

- ako učini vjerojatnim da će mu prihodi/primitci u narednom razdoblju od tri mjeseca od mjeseca podnošenja zahtjeva pasti najmanje 20 % u odnosu na isto razdoblje prethodne godine.

Uz ispunjenje navedenih pokazatelja, za dospjelu poreznu obvezu PDV-a porezni obveznik treba dokazati da ona proizlazi iz izdanih računa koji nisu naplaćeni i ulaznih računa koji nisu plaćeni.

2.1. Podnošenje zahtjeva za odgodu plaćanja PDV-a

Za odgodu plaćanja PDV-a porezni obveznik mora podnijeti pisani i obrazloženi zahtjev nadležnom poreznom tijelu prema mjestu prebivališta, odnosno sjedišta. U zahtjevu se navode činjenice temeljem kojih će porezno tijelo moći ocijeniti je li podnositelj zahtjeva učinio vjerojatnim i/ili dokazao postojanje pokazatelja nemogućnosti plaćanja dospjelih poreznih obveza iz članka 71.d Pravilnika. Pisanim i obrazloženim zahtjevom smatrat će se zahtjevi podneseni poreznom tijelu elektroničkim putem, koji se podnose putem sustava ePorezna. O osnovanosti zahtjeva Porezna uprava obavijestit će podnositelja zahtjeva elektroničkim putem.

2.2. Rokovi dospijeća porezne obveze PDV-a u posebnim okolnostima

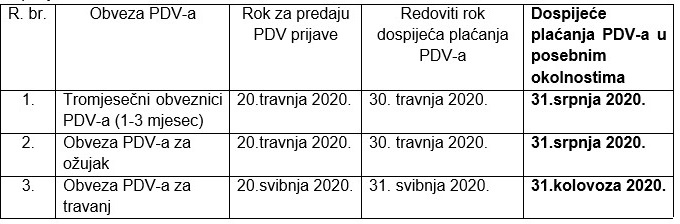

U posebnim okolnostima rokovi dospijeća obveze PDV-a drukčiji su nego u redovitim okolnostima. Stoga, u nastavku donosimo tablicu s pregledom rokova za predaju PDV prijave (Obrasca PDV), redovitih rokova dospijeća obveze PDV-a te dospijeća obveza PDV-a u posebnim okolnostima. Napominjemo da ako posebne okolnosti potraju dulje, rok za odgodu može se produljiti za još tri mjeseca, dakle za obvezu PDV-a za svibanj, lipanj i srpanj 2020.

Ističe se i da su rokovi za predaju prijave PDV-a ostali isti, a odgođeni su jedino rokovi dospijeća plaćanja temeljem utvrđene obveze prijavama PDV-a.

Također, valja napomenuti da porezni obveznici koji ne ispunjavaju uvjete za odgodu PDV-a i porezni obveznici koji ispunjavaju uvjete, ali ne žele odgoditi obvezu PDV-a, primjenjuju dosadašnja pravila dospijeća plaćanja PDV-a.

2.3. Popunjavanje prijave PDV-a (Obrazac PDV)

Porezni obveznik kao i do sada, prema pravilima PDV-a, iskazuje obvezu odnosno pretporez u prijavi PDV-a, odnosno Obrascu PDV. Međutim, u svrhu ostvarivanja odgode dospjele porezne obveze PDV-a, porezni obveznik podnosi Obrazac PDV s redovitim postupkom oporezivanja, tako da iznimno u dijelu VIII. Ostali podaci, točka 2. Otuđenje/stjecanje gospodarske cjeline ili pogona iskazuje razliku iznosa u odnosu na postupak oporezivanja prema naplaćenim naknadama. Ako tijekom trajanja posebnih okolnosti porezni obveznik ostvari vrijednost koja se uobičajeno iskazuje na Obrascu PDV u dijelu VIII. Ostali podaci, točka 2., to će iskazati u prvom Obrascu PDV koji će se podnositi istekom posebnih okolnosti. U nastavku dajemo prikaz pozicije PDV Obrasca u kojoj je potrebno iskazati iznos PDV-a za koji se traži odgoda plaćanja:

3. Oslobođenje od plaćanja PDV-a kod donacija

Porezni obveznici upisani u registar obveznika PDV-a prema posebnom propisu, oslobođeni su plaćanja PDV-a za isporuke dobara i usluga obavljenih bez naknade ili protučinidbe, potrebnih za borbu protiv učinaka pandemije bolesti COVID-19, do isteka roka od tri mjeseca nakon stupanja na snagu članka 107.a Zakona.

Dakle, oslobođenje od plaćanja PDV-a kod donacija odnosi se na isporuke dobara i usluga potrebnih za borbu protiv učinaka pandemije bolesti COVID-19 koje su obavljene bez naknade odnosno ili protučinidbe, a obavljene su u ožujku 2020., čija obveza dospijeva do 30. travnja 2020. te isporuke obavljene do 20. lipnja 2020.

4. Oslobođenje od plaćanja PDV-a pri uvozu

Temeljem Odluke (EU) 2020/491 3. travnja 2020. o oslobađanju od carina i PDV-a pri uvozu robe potrebne za borbu protiv učinaka pandemije bolesti COVID-19 tijekom 2020. (u nastavku teksta: Odluka) primjenjuje se oslobođenje od plaćanja poreza na dodanu vrijednost pri konačnom uvozu određenih dobara, u roku i uz uvjete propisane navedenom Odlukom. Oslobođenje se primjenjuje na organizacije i dobra koja su oslobođena carine u skladu s carinskim propisima i Odlukom. Dakle, korisnici oslobođenja od plaćanja PDV-a pri uvozu su državne organizacije, uključujući državna tijela, javna tijela i ostala javnopravna tijela, ili organizacije koje su odobrila nadležna tijela u Republici Hrvatskoj ili druga osoba koja dobra uvozi u njihovo ime. Za uvoz dobara obavljen do isteka roka od tri mjeseca nakon stupanja na snagu članka 107.a OPZ-a, smatra se da je porez na dodanu vrijednost pri uvozu plaćen ako ga porezni obveznik upisan u registar obveznika poreza na dodanu vrijednost prema posebnom propisu iskaže kao obvezu u prijavi poreza na dodanu vrijednost (Obrazac PDV).

5. Zaključak

Odgoda plaćanja PDV-a važna je mjera pomoći poduzetnicima za održavanje likvidnosti, koja stoji na raspolaganju poduzetnicima koji ispunjavaju uvjete. Valja napomenuti i da zbog pada gospodarskih aktivnosti jedan dio poreznih obveznika ima i preplaćenu svotu PDV-a te treba imati na umu da je riječ o odgodi plaćanja PDV-a, a ne o oslobođenju.

Pripremio: Antonio Prtenjača, bacc. porezne struke

17.04.2020.